О способах оценки рассказали Петр Жегин, эксперт венчурного фонда АБРТ, и Евгений Борисов, директор по развитию компании Kama Flow.

Оценка компании является необходимым и, более того, полезным упражнением для основателей. С одной стороны, без оценки практически невозможно привлечь инвестиции [1], с другой, процедура оценки может углубить знание предпринимателя о собственном бизнесе.

Несмотря на то, подходы к оценке компаний поздних стадий проработаны и детально описаны [2], определение стоимости ранних стадий более похоже на искусство, нежели науку [3].

Однако не стоит отчаиваться: зная ограничения общепринятых подходов к оценке и комбинируя их, возможно найти цифру, устраивающую как инвестора, так и предпринимателя.

Этот текст посвящён описанию методов оценки, нежели способам, позволяющим повысить ее, о чем можно прочесть в статье «8 вещей, о которых думает венчурный инвестор при оценке стартапа» [4].

Описанные способы оценки:

1. Оценка потребности в финансировании и экономики инвестора;

2. Средняя рыночная оценка;

3. Оценка денежных потоков;

4. Оценка по аналогии.

Оценка потребности в финансировании и экономики инвестора

Понимание потребности в финансировании, соотнесенное с экономикой инвестора может быть первым шагом к оценке компании [5]. Так как этот способ оценки слишком сфокусирован на интересе инвестора, его не стоит применять вне комплекса остальных способов. В то же время его нельзя игнорировать, так как непонимание экономики инвестора ведет к рассогласованию сделок.

Чтобы понять инвестора необходимо:

1. Рассчитать текущую и последующую потребность в финансировании.

2. Сопоставить потребность с ожиданиями инвестора, как правило, в простой форме cash on cash: то есть чтобы закрыть текущую потребность в финансировании, инвестор, условно, вкладывает 10 рублей и ожидает получить 100 рублей (мультипликатор 10х).

3. Предположить изменения доли инвестора к моменту выхода и получения ожидаемых 100 рублей.

4. Ответить на вопрос: возможно ли дорастить компанию до размера, позволяющего инвестору получить 100 рублей с того процента компании, которым он будет владеть? Если нет, вероятно, стоит предложить инвестору больший процент на этапе входа, чтобы:

— с учетом меньшей будущей оценки инвестор все равно получил бы 100 рублей;

— с учетом возможного сокращения доли, инвестор имел шанс получить те же 100 рублей.

Этот способ затрудняется закрытостью информации о деятельности инвесторов. Вместе с тем инвесторы, как правило, раскрывают информацию о выходах, которую можно сопоставить с данными о сделанных ранее инвестициях и получить представление об их ожиданиях и стратегии.

Например, понять, что фонд Z предпочитает выходить из компании рано при следующем раунде и не размываться, получая в два раза больше вложенного. В то время как фонд Х предпочитает размытие в течение последующих раундов, но ожидает десятикратный возврат от позднего выхода. Можно предположить, что фонд Z, видя потенциал быстрого выхода, будет готов к более высокой оценке, нежели фонд Х, который за ту же вложенную сумму будет ожидать больший процент, размытый в следующих раундах. Получается некое таргетирование. Оно абстрактное, поскольку берется со стороны, но позволяет определить, сколько теоретически заработает инвестор с учетом рисков».

Средняя рыночная оценка

Приблизительную оценку, релевантную интересам инвестора, можно сопоставить со средней оценкой компаний определенной стадии и географии.

Например, средняя постинвестиционная оценка компании ранней стадии в России в 2013 году составляла $1,3 млн [6]. С одной стороны, такая оценка указывает на среднюю цифру, не относящуюся к конкретной отрасли и тем более бизнесу, но с другой, она задает ориентир, расхождение с которым может быть объяснено за счет применения других методов оценки.

После того как приблизительная оценка компании понятна, имеет смысл детализировать ее. Детализация окажется полезной, так как позволит:

— углубить знания основателей о собственном бизнесе;

— укрепить переговорную позицию, продемонстрировав, как можно минимизировать риски инвестора.

Оценка денежных потоков

Наиболее распространенным и академически подтвержденным способом оценки является расчет текущей стоимости будущих денежных потоков. Способ основывается на расчете свободных денежных потоков[7], создаваемых фирмой на несколько лет вперед, определении их стоимости на момент инвестирования и расчете терминальной стоимости [8].

Базовые функции excel’я позволяют сделать необходимые расчеты, однако не снимают несколько ограничений, превращающих математические формулы в искусство, озвучим основное из них и обозначим остальные.

Компания ранней стадии, как правило, не создает положительных операционных денежных потоков или имеет краткую историю операций, что существенно затрудняет планирование на несколько лет вперед. Brad Feld пишет: «Единственное, что мы знаем о финансовых прогнозах для стартапов это то, что 100% из них неверны»[9].

Однако попытка спрогнозировать будущие денежные потоки, несмотря на большую вероятностью ошибки, полезна. В силу того, что прогноз требует детального разбора бизнес-модели, он дает шанс углубить знания основателя о собственном бизнесе.

Для того чтобы получить всего одну строчку с FCF необходимо подготовить баланс и отчет о прибылях и убытках, для подготовки которого, как правило, необходима бизнес-модель, занимающая несколько вкладок и сотни строк в excel.

Помимо трудности с расчётом FCF на несколько лет вперед, в особенности для компании ранней стадии, затруднительно:

— Подобрать верную ставку дисконтирования для определения текущей стоимости FCF;

— Обосновать темп роста FCF за горизонтами моделирования для расчета терминальной стоимости.

Оценка по аналогии

В дополнение к оценке с помощью дисконтирования денежных потоков, можно применить метод оценки по аналогии, в двух его вариантах.

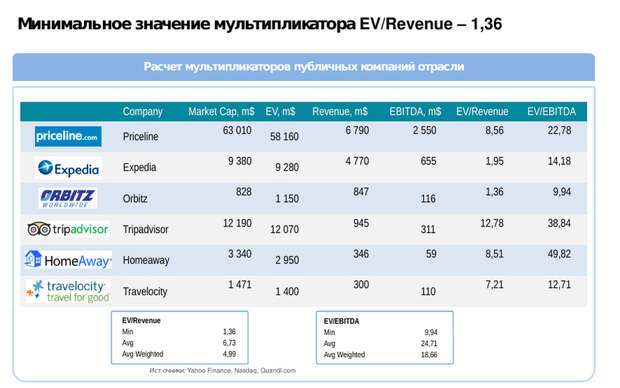

Во-первых, стоит изучить публичные компании, занимающиеся похожим бизнесом и рассчитать соотношение их стоимости (EV[10]) к различным показателям, например, продажам или EBITDA (рис.1)

Во-вторых, стоит собрать информацию о непубличных сделках, в которых частные компании были поглощены или привлекали стратегические инвестиции. На основании доступной информации рассчитать соотношение их стоимости к другим финансовым показателям.

Однако здесь затруднение может вызвать неоднозначный подбор мультипликатора и компании для сравнения. Молодая компания не всегда имеет продажи и тем более прибыль. Даже в случае наличия таковых, их небольшой размер вряд ли позволит получить приемлемую оценку, применив первый попавшийся мультипликатор. Например, начинающий купонный сервис с продажами в $100 тыс,применив мультипликатор 1.2 EV/Sales, релевантный Groupon, получит оценку $120К.

Чтобы решить обозначенную проблему, необходимо:

— найти другой, скорее всего, нефинансовый мультипликатор (например, количество зарегистрированных пользователей);

— подобрать другую компанию для сравнения (необходимо продумать логику обоснования выбора конкретного мультипликатора и аналогичной компании).

Если сравнивать с непубличными компаниями, с одной стороны, мультипликаторы будут выше, так как учтена премия за контроль, получаемая стратегическим инвестором, с другой, возникнет трудность со сбором данных, которые раскрываются не так часто, как в случае с публичными компаниями.

В идеале, стоит использовать несколько способов оценки (базирующихся как на детальной финансовой модели, так и на рыночных показателях) и в процессе переговоров вырабатывать конвенциональное видение, резонирующее и с видением предпринимателя и с тезисом инвестора.

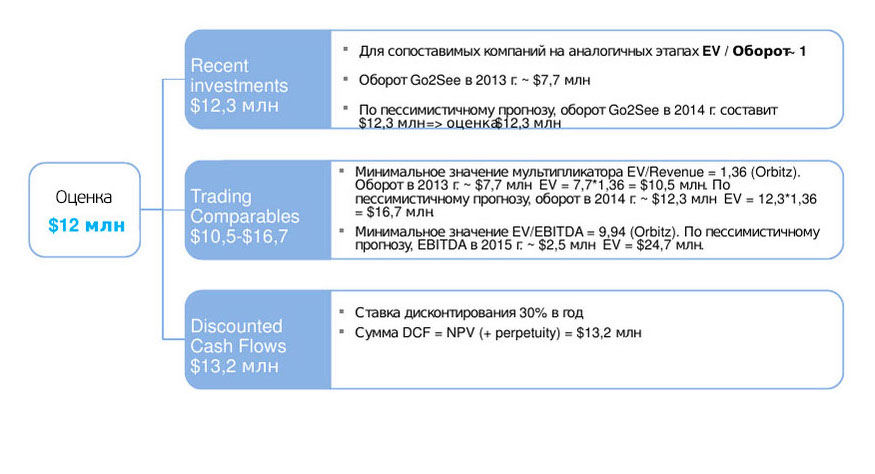

Рассмотрим абстрактный кейс, например, оценки сервиса бронирования авиабилетов. Для начала были проанализированы оценки аналогов на российском рынке на соответствующем этапе.

Рассчитано минимальное значение мультипликатора EV/Revenue по мультипликаторам отрасли.

Подсчитано среднее арифметическое из цифр, полученных в оценке по трем методам.

Примечания:

[1] Исключением является привлечение convertible debt, и даже эта процедура, в ряде случае, всё-таки требует примерной оценки для определения valuation cap.

[2] Любой учебник по корпоративным финансам включает несколько глав по оценке.

Например, Corporate Finance 2e: European Edition Paperback — 1 Jan 2013, David Hillier.

Более того, оценке посвящены целые книги, например, Investment Valuation: Tools and Techniques for Determining the Value of Any Asset, Aswath Damodaran

[3] См. принципиально разные оценки Uber:

[4] «8 вещей, о которых думает венчурный инвестор при оценке стартапа»

[5] Полезные материалы:

How To Get A Venture Capitalist To Back Your Napkin, Josh Linker

How does an early-stage investor value a startup?, Carlos Eduardo Espinal

[6] Deal Book Of Russian Internet - Fast Lane Ventures, AndreyKulikov, 2014

[7] FCF — free cash flow, денежный поток создаваемый операционными активностями за вычетом потоков от инвестиционной активности, например закупки капитальных активов

[8] Terminal value — стоимости денежных потоков создаваемых фирмой за рамками горизонта планирования при гипотезе, что рост денежных потоков стабилен и фирма функционирует вечно

[9] Venture Deals: Be Smarter Than Your Lawyer and Venture Capitalist, Brad Feld, Jason Mendelson, Dick Costol. 21.

[10] EV — enterprise value, market value of common stock + market value of preferred equity + market value of debt + minority interest - cash and investments

[11] Invention is the Mother of TMT Growth

TopImage via Shutterstock.com